Les réductions d’impôt sur le revenu pour les bas salaires ont un effet pervers ; elles entraînent des taux marginaux d’imposition très élevés au niveau du salaire médian français, qui pourraient créer une trappe à pauvreté.

Il est venu le temps de la déclaration d’impôts ! À la manière d’un jeu de rôle particulièrement aride, il s’agit de remplir de nombreuses petites cases afin d’avoir le droit de jouer à une roulette russe tout à fait désagréable. Paierai-je ? Ne paierai-je pas ?

Il faut dire que le calcul de l’impôt sur le revenu est éminemment complexe, même lorsqu’on déclare un simple salaire. Le politique ne pouvait se satisfaire d’un taux d’imposition unique appliqué sur tous les revenus ; il a donc créé l’impôt progressif. En substance, il s’agit de dire que le millième euro de revenu est plus utile que le cent-millième. Il est donc légitime de taxer davantage le cent-millième euro (par exemple à 40%, en en prélevant 40cts) que le millième euro (que l’on taxera à 0%).

LE PROBLÈME DE L’IMPÔT PROGRESSIF

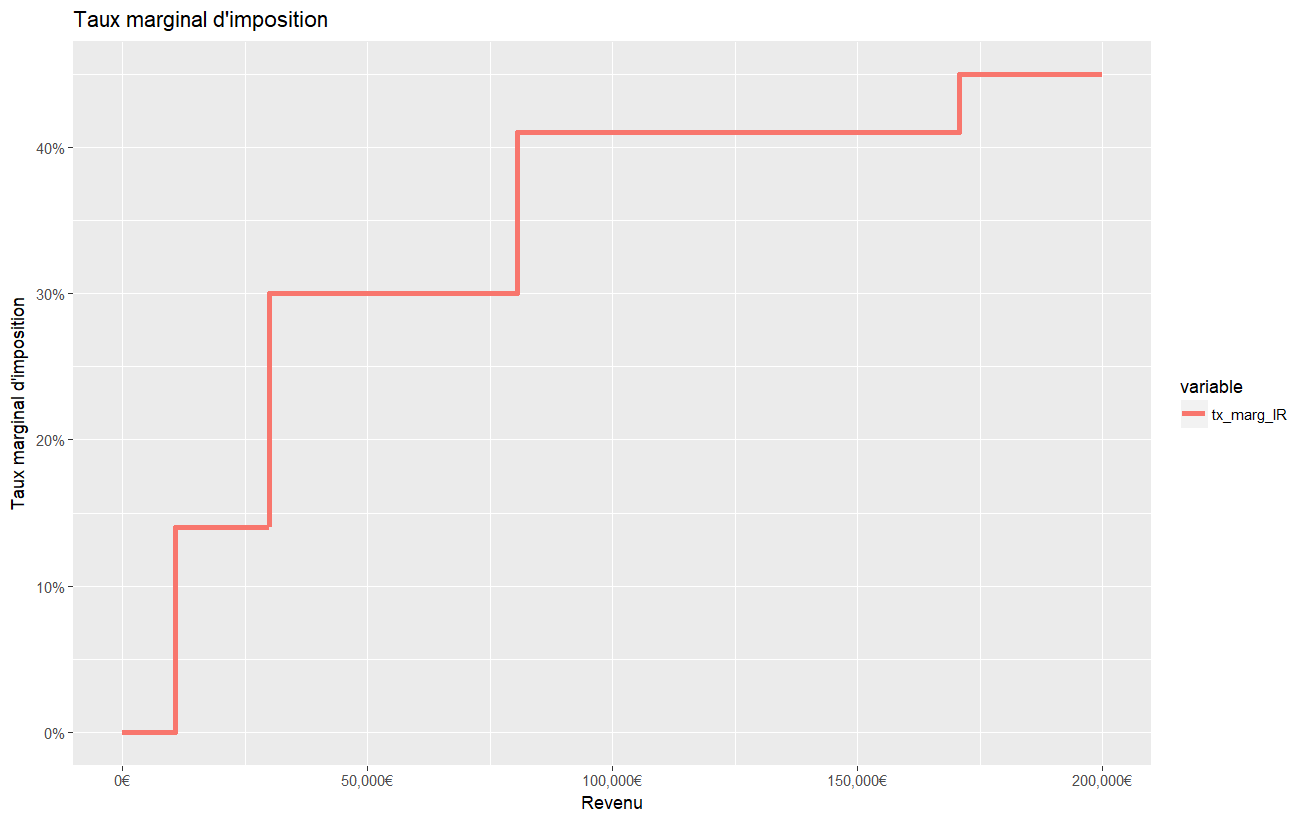

La critique libérale de cet impôt progressif, en matière morale, économique, ou de choix publics, est bien connue et nous n’y reviendrons pas. Le profil des taux d’impositions marginaux qui apparaît dans les communications publiques est le suivant :

Le taux marginal croît avec les revenus. Comme dirait Caius Saugrenus, si toi y en a gagner plus, toi y en a payer beaucoup plus plus.

Malheureusement, nos hommes politiques ne pouvaient se satisfaire d’une idée aussi vieillotte, que Marx et Engels défendaient déjà en leur temps. Il fallait ajouter des bidouilles sur les bidouilles. L’article 197 du Code général des impôts introduit ainsi deux mécanismes de diminution de l’impôt au niveau du salaire médian (oui, deux !) : la décote et la réduction sous conditions de revenus. Passons sur les formules nées dans l’esprit malade d’inspecteurs des finances, le BoFiP présente des travaux pratiques.

Ces réductions vont avoir pour effet de modifier les taux marginaux d’imposition. Imaginons une tranche d’imposition à 10% entre 10 000 € et 20 000 €. À 10 000 €, l’impôt sera de 0 €. À 14 000 € de 400 € et à 15 000 €, de 500 €. Maintenant, mettons en place une réduction de 200 € pour tous ceux qui gagnent en dessous de 15 000 €. À 14 000 €, l’impôt sera de 200 € au lieu de 400 €, à 15 000 €, il sera de 500 €. Les 1 000 € entre 14 000 € et 15 000 € seront donc imposés avec un taux marginal réel de 30% ( [500 € – 200 €] / [1000 €] = 30%) ! Les calculs pour la décote et la réduction d’impôt sont un brin plus complexes, dans la mesure où ils essaient d’amortir certains effets pervers. En effet, entre 14 990 € et 15 000 €, dans ce modèle simplifié, le taux marginal serait de : [500 € – (499 € – 200 €)] / [10 €] = 2010 %. Il existe donc des lissages pour atténuer la magnitude de ces effets de seuil.

Caius Saugrenus dirait que plus toi y en a gagner plus, plus toi y en a payer plus plus sauf si toi gagner un peu moins alors toi payer rien mais si un peu plus alors toi payer plus plus mais tout de même moins.

Pour un célibataire, les taux marginaux d’imposition auront cette allure (en vert, les taux marginaux légaux affichés en fonction du revenu – 14% et 30% ; en rouge les taux marginaux après décote et réduction ; en bleu le salaire médian dans le privé en France).

TRAPPE À PAUVRETÉ

Ainsi, le taux marginal autour du salaire médian, pour un célibataire, se situera donc entre 30% et 40%. Un euro de revenu net en plus entraînera 30 à 40 centimes d’impôts en plus. En fait, quand vous êtes célibataire au salaire médian, si votre patron vous annonce 1 € d’augmentation, vous en retrouverez quelque chose comme 75 cts en net ; après impôt sur le revenu, il vous restera environ 50 cts. Une drôle de tête de trappe à pauvreté (on parle de l’impôt au niveau du salaire médian !).

In fine, le taux d’imposition global aura cette allure :

Afin de faire sortir de l’impôt sur le revenu ceux qui déclarent moins de 16 000 €, sans que ceux qui déclarent au-dessus de 23 000 € ne bénéficient de réduction, les taux marginaux entre 16 000 € et 23 000 € sont très élevés. Par là-même, la justification originale de l’impôt progressif à partir de l’utilité n’est plus applicable à l’impôt sur le revenu tel qu’il existe aujourd’hui en France.

Afin de faire sortir de l’impôt sur le revenu ceux qui déclarent moins de 16 000 €, sans que ceux qui déclarent au-dessus de 23 000 € ne bénéficient de réduction, les taux marginaux entre 16 000 € et 23 000 € sont très élevés. Par là-même, la justification originale de l’impôt progressif à partir de l’utilité n’est plus applicable à l’impôt sur le revenu tel qu’il existe aujourd’hui en France.

Bien évidemment, cette même trappe existe pour les familles, avec un décalage du fait du quotient familial. Par exemple, un couple avec deux enfants déclarant 50 000 € de revenu (2 083 € par mois par adulte) paiera 1 517 € d’impôts ; le même couple déclarant 53 000 € (2 208€ par mois par adulte) paiera 2 391 € d’impôts. 6 % d’augmentation durement gagnée entraînent une augmentation des impôts de 58 %.

sur le web: https://www.contrepoints.org/2018/06/07/317662-declaration-dimpots-quand-limpot-sur-le-revenu-semballe

1 816 vues

d’où l’impôt dégressif sans paliers ! ! !

le taux d’imposition se doit d’être minoré au fur et à mesure que le “justiciable” est de plus en plus pauvre.

mon cher Caius

face a la montée d’un petit pour cent du taux de pauvreté et du TAPE-ring qui approche ..

https://www.qwant.com/?q=caïus saugrenus&t=images&o=1:8a12d935a4b56026c5fb5959782237dd

moi, Spartakis le Grec, je jure par tous les dieux de l’Olympe de vous mener sur le chemin de la liberté!

🙂